Các mức phạt chậm nộp tờ khai thuế là biện pháp chế tài của cơ quan quản lý thuế được ban hành nhằm giúp các tổ chức, doanh nghiệp báo cáo, kê khai tình hình hoạt động kinh đúng thời hạn.

Từ đó, cơ quan thuế trực tiếp quản lý sẽ nắm được tình hình hoạt động thực tế của các doanh nghiệp và có thể tiến hành thu thuế nếu có phát sinh nghĩa vụ thuế, tránh gây thất thoát ngân sách và giám sát được những hành vi vi phạm.

Vậy, các mức xử phạt chậm nộp tờ khai thuế mới nhất chi tiết như thế nào? Mức phạt hành chính ra sao? Hãy cùng Kế Toán Luật Trí Việt tìm hiểu trong bài viết dưới đây nhé.

1. Lập Tờ Khai, Báo Cáo Thuế Là Gì?

Lập tờ khai, báo cáo thuế là hoạt động kê khai các hóa đơn thuế phát sinh trong quá trình sản xuất kinh doanh, mua bán hàng hóa, cung ứng dịch vụ, gửi nộp tới các cơ quan quản lý thuế có thẩm quyền.

Đây được coi là loại tài liệu, chứng từ làm cầu nối để các cơ quan có thể nắm bắt được tình trạng hoạt động chung của tổ chức, doanh nghiệp.

Vì vậy, việc xác định các loại tờ khai, thời hạn nộp tờ khai và nộp thuế mỗi tháng, quý về các hoạt động phát sinh là vấn đề cực kỳ quan trọng đối với mỗi doanh nghiệp. Để từ đó, cơ quan quản lý thuế có thể dễ dàng theo dõi, quản lý và phát hiện ra được điểm bất thường của doanh nghiệp.

Tuy nhiên, Nghị định 125/2020/NĐ-CP được ban hành quy định về mức phạt chậm nộp tờ khai thuế để xử phạt những hành vi không thực hiện đúng.

»»» Khóa Học Kế Toán Online – Tương Tác Trực Tiếp Cùng Kế Toán Trưởng Trên 15 Năm Kinh Nghiệm

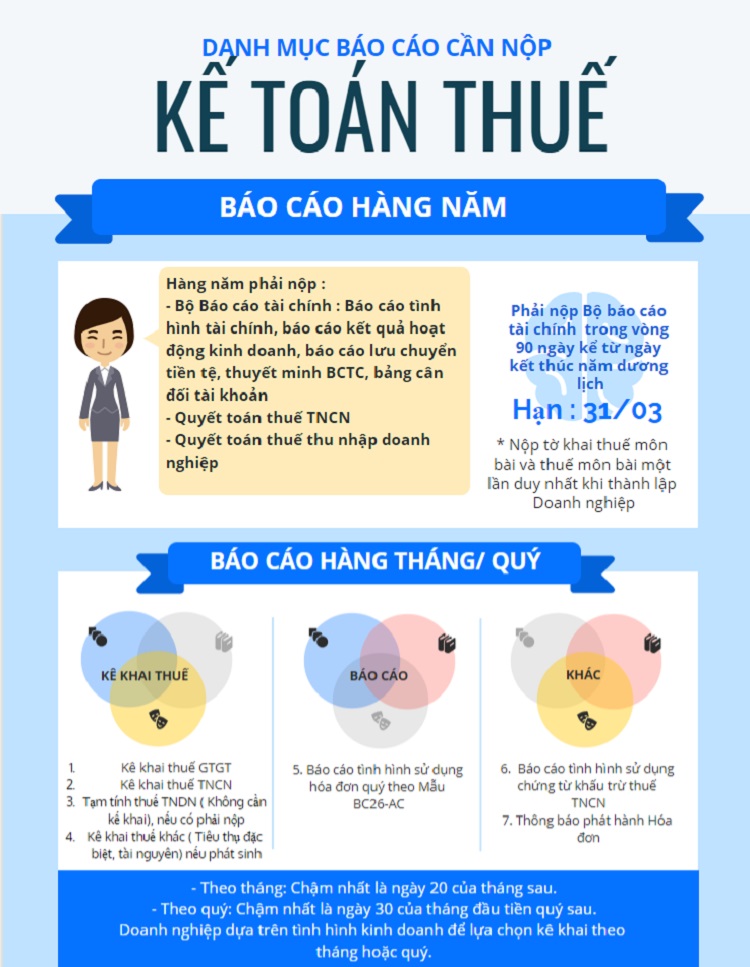

2. Các Loại Tờ Khai, Báo Cáo Thuế DN Phải Nộp Hàng Tháng, Hàng Quý

Tổ chức, doanh nghiệp khi kinh doanh, sản xuất đều có nghĩa vụ nộp thuế đầy đủ và đúng thời hạn cho Ngân sách Nhà nước. Trong đó, khi nộp thuế đồng thời nộp cả tờ khai, báo cáo thuế cho cơ quan thẩm quyền để làm bằng chứng.

Các loại tờ khai, báo cáo thuế doanh nghiệp phải lập như:

- Giấy tờ kê khai thuế GTGT các tháng, các quý trong năm

- Tờ khai thuế TNCN các tháng, các quý

- Giấy tờ kê khai thuế TNDN hàng quý

- Bản báo cáo tình hình sử dụng hóa đơn theo quý

- Bản báo cáo thuế phát sinh khác (nếu có)

3. Thời Hạn Nộp Các Loại Tờ Khai Thuế Cho Doanh Nghiệp

Kế toán viên có trách nhiệm tính toán số tiền thuế doanh nghiệp phải nộp, lên tờ khai, báo cáo thuế và nộp đúng thời hạn cho cơ quan thẩm quyền. Vì vậy, kế toán cần phải chú ý về thời gian nộp tờ khai thuế để tránh bị xử phạt theo quy định pháp luật.

Cụ thể, thời hạn nộp tờ khai thuế như sau:

- Nếu tổ chức, doanh nghiệp kê khai theo tháng: Hạn nộp tờ khai thuế và tiền nộp thuế chậm nhất 20 ngày của tháng liền sau đó.

- Nếu tổ chức, doanh nghiệp kê khai theo quý: Hạn nộp tờ khai thuế và tiền nộp thuế chậm nhất là ngày 30 của tháng đầu tiên trong quý liền sau.

Vậy nếu doanh nghiệp nộp tờ khai chậm sẽ nhận mức phạt như thế nào? Hãy cùng Kế Toán Lê Luật Trí Việt tiếp tục tìm hiểu ở các phần dưới đây nhé!

Xem thêm: Mức phạt nộp chậm tờ khai thuế GTGT mới nhất

4. Nguyên Tắc Áp Dụng Mức Phạt Chậm Nộp Tờ Khai

– Đối với người nộp thuế là hộ gia đình, hộ kinh doanh thì áp dụng mức tiền phạt chậm nộp tờ khai như đối với cá nhân.

– Đối với cùng một hành vi vi phạm hành chính về hóa đơn, thuế thì mức phạt tiền đối với tổ chức, doanh nghiệp bằng 02 lần mức phạt tiền đối với cá nhân (trừ mức phạt tiền đối với hành vi được quy định tại Điều 16, Điều 17 và Điều 18 của Nghị định 125/2020/NĐ-CP)

– Khi xác định mức tiền phạt chậm nộp tờ khai đối với người nộp thuế vi phạm vừa có tình tiết tăng nặng, vừa có tình tiết giảm nhẹ thì sẽ được giảm trừ tình tiết tăng nặng theo đúng nguyên tắc: Một tình tiết giảm nhẹ được giảm trừ một tình tiết tăng nặng.

– Các tình tiết tăng nặng hoặc giảm nhẹ đã được sử dụng để xác định khung tiền phạt thì sẽ không được sử dụng khi xác định số tiền phạt cụ thể phải nộp phạt theo quy định.

– Nếu có tình tiết giảm nhẹ, thì mỗi tình tiết sẽ được tính giảm 10% mức tiền phạt trung bình của khung tiền phạt tuy nhiên, mức phạt tiền đối với hành vi đó không được giảm quá mức tối thiểu của khung tiền phạt hiện tại;

– Nếu có tình tiết tăng nặng, thì mỗi tình tiết sẽ được tính tăng 10% mức tiền phạt trung bình của khung tiền phạt, tuy nhiên mức phạt tiền đối với hành vi đó không được vượt quá mức tối đa của khung tiền phạt hiện tại.

– Thời hiệu được tính từ ngày người nộp thuế thực hiện nộp hồ sơ khai thuế hoặc cơ quan thuế phát hiện.

– Khi phạt tiền, mức phạt chậm nộp tờ khai cụ thể đối với một hành vi vi phạm thủ tục thuế là mức trung bình của khung phạt tiền được quy định đối với hành vi đó.

»»» Khóa Học Kế Toán Tổng Hợp – Học THỰC CHIẾN Cùng Kế Toán Trưởng Trên 15 Năm Kinh Nghiệm

5. Nguyên Tắc Xử Phạt Vi Phạm Hành Chính Về Thuế, Hóa Đơn

Đối với hành vi vi phạm hành chính về thuế, hóa đơn của tổ chức, doanh nghiệp thì nguyên tắc xử phạt như sau:

– Việc xử phạt vi phạm hành chính về thuế, hóa đơn được thực hiện theo quy định của pháp luật về quản lý thuế và quy định về xử lý vi phạm hành chính.

– Tổ chức, doanh nghiệp chỉ bị xử phạt vi phạm hành chính về thuế, hóa đơn khi có các hành vi vi phạm được quy định tại Nghị định 125/2020/NĐ-CP.

– Đặc biệt, tổ chức, doanh nghiệp thực hiện nhiều hành vi vi phạm hành chính thì sẽ bị xử phạt đối với từng hành vi vi phạm một, trừ các trường hợp sau đây:

- Trường hợp cùng một thời điểm người nộp thuế chậm nộp hồ sơ kê khai thuế của nhiều kỳ tính thuế nhưng cùng một sắc thuế thì chỉ bị xử phạt chậm nộp tờ khai thuế về một hành vi có khung phạt tiền cao nhất trong số các khung phạt theo quy định và áp dụng tình tiết tăng nặng vi phạm nhiều lần.

- Trường hợp trong số tờ khai thuế chậm nộp có hồ sơ khai thuế chậm nộp thuộc trường hợp trốn thuế thì tách riêng để xử theo mức phạt về hành vi trốn thuế

- Trường hợp cùng một thời điểm, người nộp thuế chậm nộp nhiều tờ khai, báo cáo cùng loại thì người nộp thuế bị phạt chậm nộp tờ khai về một hành vi với khung phạt tiền cao nhất trong số các hành vi đã thực hiện và áp dụng tình tiết tăng nặng vi phạm nhiều lần.

6. Hình Thức Xử Phạt Chậm Nộp Tờ Khai Chính

Có 2 hình thức chính xử phạt chậm nộp tờ khai về vi phạm chậm nộp tờ khai như:

Cảnh cáo

– Phạt cảnh cáo được áp dụng đối với những hành vi vi phạm thời hạn nộp tờ khai thuế, hóa đơn không nghiêm trọng, có tình tiết không nghiêm trọng, có tình tiết giảm nhẹ và phải thuộc trường hợp áp dụng xử phạt cảnh cáo được quy định tại Nghị định này.

Phạt tiền

– Phạt tiền tối đa không quá 100.000.000 đồng đối với tổ chức, doanh nghiệp thực hiện hành vi vi phạm về hóa đơn.

– Phạt tiền tối đa không quá 200.000.000 đồng đối với người nộp thuế là tổ chức thực hiện hành vi vi phạm thủ tục thuế.

»»» Khóa Học Kế Toán Thuế Chuyên Sâu – Huấn Luyện Bạn Trở Thành 1 Kế Toán Thuế Đúng Nghĩa

7. Mức Phạt Chậm Nộp Tờ Khai Báo Cáo Thuế Năm 2022 (Áp Dụng Đối Với Tổ Chức, Doanh Nghiệp)

Để xác định chính xác mức phạt, bản thân doanh nghiệp thực hiện theo các bước sau nhằm chủ động hơn trong việc nộp phạt như:

- Bước 1: Trước khi xem mức phạt chậm nộp tờ khai thuế thì kế toán viên cần xác định được tổ chức, doanh nghiệp mình chậm nộp tờ khai, báo cáo thuế bao nhiêu ngày.

- Bước 2: Sau khi đã xác định số ngày chậm nộp tờ khai thuế, đối chiếu với quy định bên dưới với các khung phạt và mức phạt nhé:

Căn cứ theo Điều 13 Nghị định 125/2020/NĐ-CP ban hành ngày 19/10/2020, được áp dụng từ ngày 05/12/2020 quy định về mức xử phạt chậm nộp tờ khai như sau:

| Mức phạt | Số ngày chậm nộp – Hành vi |

| 1. Phạt cảnh cáo | Đối với hành vi nộp hồ sơ, tờ khai thuế quá thời hạn từ 01 ngày đến 05 ngày và có tình tiết giảm nhẹ |

| 2. Phạt tiền từ 2.000.000 đồng đến 5.000.000 đồng | Đối với hành vi nộp hồ sơ, tờ khai thuế quá thời hạn từ 01 ngày đến 30 ngày, trừ những trường hợp quy định tại khoản 1 nêu trên. |

| 3. Phạt tiền từ 5.000.000 đồng đến 8.000.000 đồng | Đối với hành vi nộp hồ sơ, tờ khai thuế quá thời hạn quy định từ 31 ngày đến 60 ngày. |

| 4. Phạt tiền từ 8.000.000 đồng đến 15.000.000 đồng | Đối với một trong các hành vi sau đây:

a. Nộp hồ sơ khai thuế quá thời hạn quy định từ 61 ngày đến 90 ngày; b. Nộp hồ sơ khai thuế quá thời hạn quy định từ 91 ngày trở lên nhưng không phát sinh số thuế phải nộp; c. Không nộp hồ sơ khai thuế nhưng không phát sinh số thuế phải nộp; d. Không nộp các phụ lục theo quy định về quản lý thuế đối với doanh nghiệp có giao dịch liên kết kèm theo hồ sơ quyết toán thuế thu nhập doanh nghiệp. |

| 5. Phạt tiền từ 15.000.000 đồng đến 25.000.000 đồng | – Đối với hành vi nộp hồ sơ khai thuế quá thời hạn trên 90 ngày kể từ ngày hết hạn nộp hồ sơ khai thuế, có phát sinh số thuế phải nộp và người nộp thuế đã nộp đủ số tiền thuế, tiền chậm nộp vào Ngân sách Nhà nước trước thời điểm cơ quan thuế công bố quyết định kiểm tra thuế, thanh tra thuế hoặc trước thời điểm cơ quan thuế lập biên bản về hành vi chậm nộp hồ sơ khai thuế theo quy định tại khoản 11 Điều 143 Luật Quản lý thuế.

– Trường hợp số tiền phạt chậm nộp tờ khai nếu áp dụng theo khoản này lớn hơn số tiền thuế phát sinh trên hồ sơ khai thuế thì số tiền phạt tối đa đối với trường hợp này bằng số tiền thuế phát sinh phải nộp trên hồ sơ khai thuế nhưng không được thấp hơn mức trung bình của khung phạt tiền quy định tại khoản 4 Điều này. |

Chú ý: Ngoài việc bị phạt chậm nộp tờ khai thuế được nêu ở bên trên, nếu trường hợp dẫn đến chậm nộp tiền thuế thì sẽ bị phạt thêm vì tội chậm nộp tiền thuế.

8. Những Trường Hợp Không Xử Phạt Chậm Nộp Tờ Khai Thuế

Bên cạnh những trường hợp vi phạm về chậm nộp tờ khai thuế thì có những trường hợp ngoại lệ không bị xử phạt vi phạm hành chính như:

Người nộp thuế chậm thực hiện thủ tục thuế, hóa đơn bằng phương thức điện tử do sự cố kỹ thuật của hệ thống công nghệ thông tin được thông báo trên cổng thông tin điện tử của cơ quan thuế quy định tại khoản 4 Điều 11 Luật Xử lý vi phạm hành chính ⇒ Thì không xử phạt vi phạm hành chính về thuế.

Không xử phạt vi phạm hành chính về thuế đối với trường hợp tổ chức, doanh nghiệp khai sai, người nộp thuế đã khai bổ sung hồ sơ khai thuế và đã tự giác nộp đủ số tiền thuế phải nộp trước thời điểm cơ quan thuế công bố quyết định tra thuế, thanh tra thuế tại tổ chức, doanh nghiệp.

Không xử phạt vi phạm hành chính về thuế, không tính tiền chậm nộp tiền thuế đối với người nộp thuế vi phạm hành chính về thuế do thực hiện theo văn bản hướng dẫn, quyết định xử lý của cơ quan thuế, trừ trường hợp thanh tra, kiểm tra thuế tại trụ sở người nộp thuế chưa phát hiện sai sót của người nộp thuế trong việc khai, tính toán số tiền phải nộp hoặc số tiền thuế được miễn giảm, hoàn nhưng sau đó hành vi vi phạm về thuế của người nộp thuế bị phát hiện.

Không xử phạt hành vi vi phạm về thời hạn nộp hồ sơ khai thuế trong thời gian người nộp thuế được gia hạn nộp hồ sơ khai thuế đó.

Chú ý: Ngoài những trường hợp không xử phạt ở trên, thì khi thanh tra, kiểm tra phát hiện hành vi vi phạm nhưng trước ngày 05/12/2020 thì không được áp dụng mức xử phạt trên, mà áp dụng Mức phạt chậm nộp tờ khai thuế của Thông tư 166/2013/TT-BTC.

| Số ngày quá hạn | Mức phạt trung bình theo quy định cũ (VND) – Thông tư 166/2013/TT-BTC | Mức phạt trung bình theo quy định mới nhất – Nghị định 125/2020/NĐ-CP |

| Từ 1 – 10 ngày | 700,000 | 2,000,000 – 5,000,000 |

| Từ 11 – 20 ngày | 1,400,000 | |

| Từ 21 – 30 ngày | 2,100,000 | |

| Từ 31 – 40 ngày | 2,800,000 | 5,000,000 – 8,000,000 |

| Từ 41 – 60 ngày | 3,500,000 | |

| Từ 61 – 90 ngày | 3,500,000 | 8,000,000 – 15,000,000 |

| Trên 90 ngày | Tờ khai không phát sinh phải nộp | 8,000,000 – 15,000,000 |

| Tờ khai có phát sinh phải nộp | 15,000,000 – 25,000,000 |

Mức phạt chậm nộp tờ khai thuế theo quy định cũ và quy định mới

9. Biện Pháp Khắc Phục Hậu Quả

Buộc nộp đủ khoản tiền chậm nộp tiền thuế vào ngân sách nhà nước đối với hành vi vi phạm quy định tại các khoản 1, 2, 3, 4 và 5 Điều 13 Nghị định này trong trường hợp người nộp thuế chậm nộp tờ khai thuế dẫn đến chậm nộp tiền thuế.

Buộc nộp tờ khai thuế, phụ lục kèm theo trong hồ sơ kê khai thuế đối với hành vi quy định tại điểm c, d, khoản 4 Điều này.